Бухгалтерские проводки по гпх. Как отразить в учете вознаграждения по гражданско-правовым договорам на выполнение работ (оказание услуг)

Порядок бухгалтерского учета вознаграждений по гражданско-правовым договорам зависит с одной стороны, от того, кем является исполнитель и, с другой стороны – для какого подразделения и какую работу он выполняет. Подробнее об этом читайте в нашей статье, подготовленной экспертами бератора.

Организация может оплачивать работу работников не только по трудовому, но и Гражданско-правовой договор заключается в соответствии с требованиями гражданского, а не трудового законодательства.

К гражданско-правовым договорам относятся:

- договоры подряда (гл. 37 ГК РФ);

- договоры возмездного оказания услуг (гл. 39 ГК РФ);

- договоры поручения (гл. 49 ГК РФ);

- (гл. 52 ГК РФ);

- авторские договоры (гл. 70 ГК РФ).

Кто может работать по гражданско-правовому договору

Гражданско-правовой договор может быть заключен:

- с работником организации;

- с лицом, не состоящим с организацией в трудовых отношениях.

Если гражданско-правовой договор заключен с работником организации, то работа по этому договору должна выполняться в нерабочее время. Иначе такой труд будет считаться При этом по трудовому и гражданско-правовому договорам работник должен выполнять различную работу.

ПРИМЕР. КАК ЗАКЛЮЧИТЬ ДОГОВОР ПОДРЯДА

В ООО «Пассив» А.Н. Иванов работает по трудовому договору сторожем.

«Пассив» заключил с Ивановым договор подряда. Согласно договору, Иванов должен произвести уборку складских помещений организации. Трудовой договор при этом с Ивановым не расторгается.

Что учесть в договоре

Как правило, гражданско-правовые договоры со сторонними лицами заключаются, если в штате организации нет необходимых специалистов или организация не может выполнить те или иные работы собственными силами.

Организация сама решает, принять человека на работу или заключить с ним гражданско-правовой договор.

Человек, работающий по гражданско-правовому договору, не подчиняется внутреннему распорядку организации, и на него не распространяются нормы (продолжительность рабочего дня, порядок оплаты работы в праздничные и выходные дни, минимальный размер оплаты труда и т. д.).

По гражданско-правовому договору отпуск не полагается. Если в таком договоре установлено, что работать нужно в праздничные и выходные дни, то это условие должно быть выполнено.

По гражданско-правовому договору оплачивается только результат работы. В договоре указывают:

- работы (услуги), которые должны быть выполнены;

- порядок оплаты результатов работы;

- даты начала и окончания работ;

- порядок сдачи-приемки работ;

- требования к качеству работ;

- ответственность сторон за нарушение условий договора.

Обратите внимание

На особом месте с точки зрения бухгалтерского учета и налогообложения в ряду гражданско-правовых договоров находится договор аренды (гл. 34 ГК РФ). Как известно, арендовать у физического лица можно транспортное средство как без экипажа, так и с экипажем. От этого зависит налогообложение. Поэтому стоимость аренды и стоимость услуг по управлению автомобилем в договоре аренды транспортного средства с экипажем стоит прописать отдельно.

Как принять работу

Факт выполнения работ (оказания услуг) подтверждается актом их приемки-сдачи.

Форма акта приемки-сдачи работ (услуг) по гражданско-правовому договору законодательством не установлена.

Однако вы можете оформить такой акт по форме, предусмотренной для приемки-сдачи работ по трудовому договору (форма № Т-73, утвержденная постановлением Госкомстата России от 5 января 2004 г. № 1).

Образец заполнения акта

Некачественная работа

Если те или иные работы выполнены некачественно, то по своему выбору организация может потребовать:

- безвозмездного устранения всех недостатков;

- уменьшения цены договора;

- возмещения своих расходов на устранение недостатков (если по договору заказчик имеет право устранять недостатки работы подрядчика).

Человек, работающий по гражданско-правовому договору, причинивший организации ущерб, обязан возместить его в полном объеме.

Возмещению подлежит как прямой ущерб (стоимость недостающих или испорченных ценностей), так и упущенная выгода, не полученная организацией.

Обратите внимание: упущенная выгода возмещается только в судебном порядке.

ПРИМЕР. КАК ВОЗМЕСТИТЬ УЩЕРБ ПО ДОГОВОРУ ПОДРЯДА

Администрация концертного зала по договору подряда наняла рабочих для установки в зале кресел.

Вознаграждение за работу установлено в договоре в размере 75 000 руб.

В процессе работы 7 кресел были испорчены. Стоимость одного кресла составляет 1150 руб.

В соответствии с договором рабочие обязаны возместить стоимость испорченных кресел.

При этом цена договора будет уменьшена на стоимость испорченных кресел и составит:

75 000 руб. − (1150 руб. × 7 шт.) = 66 950 руб.

Также в соответствии с условиями договора рабочие должны возместить сумму дохода концертного зала, которую он потерял в результате того, что не смог обеспечить местами всех зрителей (упущенная выгода).

Так, если стоимость входного билета в концертный зал – 400 руб., то сумма упущенной выгоды составит:

400 руб. × 7 шт. = 2800 руб.

Для взыскания упущенной выгоды организация должна обратиться в суд.

Выбираем бухгалтерские счета

Сумма вознаграждения, начисленного по гражданско-правовому договору, может:

- включаться в состав расходов по обычным видам деятельности;

- включаться в состав вложений во внеоборотные активы;

- увеличивать

- включаться в состав прочих расходов;

- выплачиваться за счет оценочного резерва (например, резерв по гарантийному ремонту готовой продукции).

Если вознаграждение начисляется работнику вашей организации, то его сумма отражается по кредиту счета 70, а если гражданину, не состоящему в штате организации, то по кредиту счета 76.

Корреспондирующий счет выбирайте исходя из того, для какого подразделения и какую работу выполняет гражданин по договору. При начислении вознаграждения по договору, который предусматривает выполнение работ для нужд основного (вспомогательного, обслуживающего) производства, сделайте проводку:

ДЕБЕТ 20 (23, 29) КРЕДИТ 70 (76)

- начислено вознаграждение работнику (стороннему лицу), выполняющему работы для нужд основного (вспомогательного, обслуживающего) производства.

Если договор предусматривает выполнение работ, связанных с управлением организацией (например, финансовый анализ деятельности организации), то сделайте запись:

ДЕБЕТ 26 КРЕДИТ 70 (76)

- начислено вознаграждение работнику (стороннему лицу), выполняющему работы, связанные с управлением организацией.

При начислении вознаграждения по договору, который предусматривает выполнение работ, связанных с продажей готовой продукции или товаров, сделайте проводку:

ДЕБЕТ 44 КРЕДИТ 70 (76)

- начислено вознаграждение работнику (стороннему лицу), выполняющему работы, связанные с продажей готовой продукции или товаров.

Вознаграждение по гражданско-правовым договорам отражают в составе вложений во внеоборотные активы, если работы (услуги) связаны:

- с созданием или покупкой основных средств (нематериальных активов);

- с доведением основных средств (нематериальных активов) до состояния, пригодного к использованию;

- или реконструкцией основных средств.

Начисление вознаграждения за указанные работы отразите проводкой:

ДЕБЕТ 08 КРЕДИТ 70 (76)

- начислено вознаграждение работнику (стороннему лицу), выполняющему работы, связанные с созданием внеоборотных активов.

Если те или иные работы (услуги) связаны с приобретением материально-производственных запасов, то сумма вознаграждения увеличивает их стоимость.

При начислении вознаграждения сделайте запись:

ДЕБЕТ 10 (41) КРЕДИТ 70 (76)

- начислено вознаграждение работнику (стороннему лицу) по работам, связанным с приобретением материально-производственных запасов.

Вознаграждение по гражданско-правовому договору включают в состав прочих расходов, если оно начисляется за работы, не связанные с производством и продажей готовой продукции или товаров (благотворительная деятельность, проведение спортивных мероприятий, организация отдыха и развлечений и т. п.).

Если выполнение работ связано с получением организацией прочих доходов (например, ремонт основных средств, сданных в аренду), то их сумму учитывают в составе прочих расходов.

В указанных случаях при начислении вознаграждения сделайте в учете запись:

ДЕБЕТ 91-2 КРЕДИТ 70 (76)

- работнику (стороннему лицу) начислено вознаграждение, включаемое в состав прочих расходов.

В составе прочих расходов учитывают также вознаграждение работникам, ликвидирующим последствия чрезвычайных событий (стихийного бедствия, наводнения и др.).

При начислении вознаграждения таким работникам сделайте запись:

ДЕБЕТ 91-2 КРЕДИТ 70 (76)

- начислено вознаграждение работнику (стороннему лицу), выполняющему работы по ликвидации последствий чрезвычайных обстоятельств.

Если ваша компания не может избежать каких-то расходов в будущем, она должна создать оценочное обязательство. Гарантийный ремонт является одним из этих случаев.

Если организация сформировала резерв по гарантийному ремонту готовой продукции, то сумму вознаграждения по договору, связанному с их выполнением, отразите записью:

ДЕБЕТ 96 КРЕДИТ 70 (76)

- начислено вознаграждение работнику (стороннему лицу) за счет ранее созданного резерва.

При аренде у физического лица транспортного средства с экипажем на сумму вознаграждения за оказание услуг по управлению делают проводки:

ДЕБЕТ 20 (26, 44) КРЕДИТ 69-2

- начислены взносы на обязательное пенсионное страхование;

ДЕБЕТ 20 (26, 44) КРЕДИТ 69-3

- начислены взносы на обязательное медицинское страхование.

При аренде у физического лица транспортного средства без экипажа на сумму вознаграждения ежемесячно в течение срока действия договора аренды делают запись:

ДЕБЕТ 20 (26, 44) КРЕДИТ 70 (76)

- включены в расходы арендные платежи за месяц.

Обратите внимание

Для учета арендованного имущества используют забалансовый счет 001 «Арендованные основные средства» в сумме, указанной в договорах аренды. На арендованный объект открывают инвентарную карточку. Амортизацию по полученному в аренду основному средству арендатор не начисляет.

Выплата вознаграждения

Выплату вознаграждения по гражданско-правовым договорам отразите записью:

ДЕБЕТ 70 (76) КРЕДИТ 50-1

- выплачено вознаграждение работнику (стороннему лицу) по договору через кассу организации.

Если вознаграждение перечисляется по безналичному расчету, то сделайте запись:

ДЕБЕТ 70 (76) КРЕДИТ 51

- перечислено вознаграждение работнику (стороннему лицу) по договору на банковский счет получателя.

НДФЛ с выплат по гражданско-правовым договорам удерживается с суммы вознаграждения работника при ее выплате.

При удержании налога на доходы физических лиц с суммы вознаграждения, выплачиваемого по договору гражданско-правового характера физическому лицу, не зарегистрированному в качестве индивидуального предпринимателя, сделайте проводку:

ДЕБЕТ 70 (76) КРЕДИТ 68 субсчет «Расчеты по налогу на доходы физических лиц»

- удержан налог на доходы физических лиц с суммы вознаграждения (арендной платы).

Вознаграждения по гражданско-правовым договорам (кроме договора аренды) и за услуги управления автомобилем по договору аренды транспортного средства с экипажем облагают взносами на обязательное пенсионное страхование и взносами на обязательное медицинское страхование.

1. Чем гражданско-правовой договор отличается от трудового договора.

2. В каком порядке исчисляются НДФЛ и страховые взносы с выплат по договору на выполнение работ (услуг) с физически лицом.

3. Как в бухгалтерском учете отражаются операции по договору ГПХ с физическим лицом.

Приобретение работ или услуг у сторонних организаций (ИП) – обычное явление, без которого сложно представить деятельность любого хозяйствующего субъекта. Однако в качестве исполнителя работ (услуг) может выступать не только другая организация (ИП), но и физическое лицо. Например, весьма распространены услуги физических лиц по созданию корпоративного сайта, по перевозке имущества, по организации и проведению различных корпоративных мероприятий (тренингов, семинаров, праздников) и т.д. Очевидно, что для проведения разовых работ (услуг) заключать трудовой договор с исполнителем и вводить дополнительную штатную единицу нецелесообразно. Как же в таком случае оформить взаимоотношения, провести расчеты и удержать налоги? Об этом речь пойдет далее в статье.

Документальное оформление

- Договор на выполнение работ (оказание услуг) с физическим лицом

Документальное оформление отношений с физическим лицом, привлеченным для выполнения разовых работ (услуг), начинается с заключения договора. При этом договор носит не трудовой, а гражданско-правовой характер (ГПХ), и имеет следующие разновидности:

- договор на выполнение работ (договор подряда);

- договор на оказание услуг.

При заключении договора на выполнение работ (услуг) важно проконтролировать, чтобы в него случайно не «перетекли» положения и формулировки трудового договора. Более того, гражданско-правовой договор с физически лицом должен быть таковым не только по форме, но и по сути. Поэтому необходимо четко понимать разницу между трудовым договором и договором гражданско-правового характера с физическим лицом. Принципиальные отличия этих двух видов договоров представлены в таблице:

|

Отличия |

Договор на выполнение работ (услуг) с физическим лицом |

Трудовой договор |

| Законодательное регулирование | Гражданское законодательство:

|

Трудовое законодательство:ТК РФ |

| Стороны договора | Исполнитель (подрядчик) и заказчик | Работник и работодатель |

| Предмет договора | Выполнение конкретного задания (поручения, заказа) заказчика – конечный результат | Выполнение работником трудовой функции (работа по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации) |

| Срок действия | Указание конкретных сроков выполнения работ является обязательным условием договора (ст. 708 ГК РФ). | Если срок действия договора прямо не установлен, договор считается заключенным на неопределенный срок (ст. 58 ТК РФ). |

| Подчиненность | На исполнителя не распространяются требования локальных нормативных актов заказчика (режим труда и отдыха, дресс-код и т.д.). Исполнитель не подчиняется должностным лицам заказчика. | Работник должен соблюдать требования локальных нормативных актов, а также выполнять распоряжения работодателя. |

| Организация работы | Исполнитель сам обеспечивает себя всем необходимым для выполнения работ (услуг по договору). По соглашению сторон в договоре может предусматриваться предоставление инструментов, материалов и т.д. заказчиком. | Работодатель обязан обеспечить работника всем необходимым для работы, создать безопасные условия труда. |

| Социальные гарантии и компенсации | На исполнителя не распространяются гарантии, предусмотренные ТК РФ (ежегодный оплачиваемый отпуск, оплата пособий по временной нетрудоспособности и т.д.) | Работник имеет право на все гарантии, предусмотренные ТК РФ |

| Выплаты по договору | Цена договора определяется по соглашению сторон, без каких-либо ограничений по размеру. Если договором не предусмотрена выплата аванса (поэтапная оплата), то оплата производится по завершении работ, после их приемки заказчиком. | Заработная плата работнику устанавливается в трудовом договоре в твердой сумме. Периодичность выплаты: не реже, чем каждые полмесяца. Минимальный размер заработной платы ограничен МРОТ. |

| Кадровый учет | Никакие кадровые документы на исполнителя работ по договору не оформляются, трудовая книжка не заполняется. | На работника оформляются все необходимые кадровые документы (приказ о приеме на работу, личная карточка, заполняется трудовая книжка и т.д.) |

Итак, сравнив условия гражданско-правового договора на выполнение работ (услуг) с физлицом и трудового договора, очевидно, что первый вариант имеет ряд существенных преимуществ с точки зрения заказчика :

- оплачивается только конечный результат, а не все время, затраченное исполнителем;

- риск невыполнения задания полностью лежит на исполнителе;

- исполнитель сам обеспечивает себя всем необходимым для работы (если в договоре не предусмотрено иное);

- у заказчика не возникает никаких дополнительных затрат по оплате отпусков, больничных и т.д.

Учитывая все эти преимущества, неудивительно, что многие работодатели пытаются «замаскировать» трудовые отношения под гражданско-правовые. И также неудивительно, что контролирующие органы с особым вниманием проверяют договоры с физлицами на выполнение работ (услуг). Поэтому, чтобы избежать возможных претензий, необходимо учитывать основные ошибки в договоре с физическим лицом, которые указывают на трудовой характер отношений (Письма МНС России от 19.06.01 № СА-6-07/463@, УФНС России по г. Москве от 25.12.07 № 21-11/123985@, ФСС РФ от 20.05.97 № 051/160-97):

- закрепление за исполнителем конкретной трудовой функции, указание в договоре должности в соответствии со штатным расписанием заказчика, специальности, квалификации;

- работы по договору носят длящийся, а не разовый характер (например, уборка помещений заказчика, охрана территории), не указаны конкретные количественные и качественные измерители работы;

- подчиненность исполнителя внутреннему трудовому распорядку заказчика;

- гарантированная оплата труда (независимо от результата), выплата вознаграждения в сроки, установленные для заработной платы;

- обеспечение исполнителю необходимых условий труда (с предоставлением постоянного рабочего места, средств труда);

- направление исполнителей по договору гражданско-правового характера в за счет заказчика (с выплатой суточных, оплатой по среднему заработку).

! Обратите внимание: за заключение гражданско-правового договора на выполнение работ (услуг), который фактически регулирует трудовые отношения, предусмотрена административная ответственность в виде штрафа (ч. 3 ст. 5.27 КоАП РФ):

- для должностных лиц: от 10 000 до 20 000 руб.

- для ИП: от 5 000 до 10 000 руб.

- для юридических лиц: от 50 000 до 100 000 руб.

- Акт приема-передачи выполненных работ (услуг)

По факту выполнения исполнителем работ (услуг) составляется соответствующий акт. Законодательством не предусмотрена унифицированная форма такого акта, поэтому стороны (как правило, заказчик) разрабатывают ее сами. Акт приема-передачи работ (услуг) по договору с физлицом является первичным учетным документом, поэтому он должен содержать все необходимые реквизиты (п. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»):

- наименование документа;

- дата составления;

- наименование организации-заказчика (ИП);

- наименование выполненных работ (услуг);

- величина натурального и (или) денежного измерения выполненных работ (услуг) с указанием единиц измерения;

- реквизиты и подписи заказчика и исполнителя;

НДФЛ с вознаграждения по договору ГПХ

Выплаты по договору на выполнение работ (услуг) признаются доходом исполнителя, облагаемым НДФЛ (пп. 6 п. 1 ст. 208 НК РФ). При этом заказчик — организация или ИП — по законодательству является налоговым агентом, на которого возлагаются обязанности по исчислению, удержанию и перечислению в бюджет НДФЛ с доходов исполнителя — физического лица (ст. 226 НК РФ).

! Обратите внимание: указание в договоре обязанности исполнителя самостоятельно исчислить и уплатить в бюджет сумму НДФЛ, противоречит нормам налогового законодательства и не снимает такую обязанность с заказчика (Письмо Минфина от 25.04.2011 № 03-04-05/3-292). Кроме того, НДФЛ должен удерживаться из доходов исполнителя (то есть на руки исполнитель получит сумму, указанную в договоре, за вычетом НДФЛ), а не уплачиваться за счет собственных средств заказчика (п. 9 ст. 226 НК РФ).

НДФЛ с сумм вознаграждения удерживается в общем порядке: по ставке 13 % (с доходов резидентов) и 30% (с доходов нерезидентов). При этом в налогооблагаемую базу включаются также суммы расходов исполнителя, которые ему возмещает заказчик (Письма Минфина от 23.01.2015 № 03-04-05/1733, от 05.09.2011 № 03-04-05/8-633). Если договором предусмотрена выплата исполнителю аванса, то с суммы аванса также необходимо удержать НДФЛ и перечислить его в бюджет в день выплаты.

Доходы исполнителя в целях расчета НДФЛ могут быть уменьшены на налоговые вычеты:

- профессиональный вычет в сумме расходов, понесенных для выполнения обязательств по договору, подтвержденных документально (чеки ККТ, товарные чеки, накладные, проездные билеты и т.д.) (п. п. 2, 3 ст. 221 НК РФ);

Напомню, что налоговые вычеты предоставляются только в отношении доходов, облагаемых по ставке 13%, на основании письменного заявления налогоплательщика (в нашем случае – исполнителя по договору).

Поскольку заказчик является налоговым агентом в отношении доходов исполнителя по договору гражданско-правового характера, обязанность вести учет таких доходов и предоставлять в налоговую сведения по форме 2-НДФЛ также лежит на заказчике. В справке 2-НДФЛ отражается:

- сумма вознаграждения (в т.ч. аванса) с кодом дохода 2010;

- сумма профессионального вычета (если предоставляется) с кодом вычета 403;

- сумма стандартного вычета.

Страховые взносы на выплаты по договору ГПХ

Страховые взносы с сумм вознаграждения по договору гражданско-правового характера на выполнение работ (услуг) с физическим лицом начисляются в следующем порядке:

Взносы с сумм оплаты по договору на выполнение работ (услуг) с физлицом начисляются в том же порядке и по тем же ставкам, что и взносы с заработной платы. При этом суммы аванса включаются в базу для начисления взносов на день их выплаты исполнителю.

! Обратите внимание: суммы расходов, которые исполнитель понес в связи с выполнением обязательств по договору (стоимость приобретенных материалов, сырья и инструментов, расходы на проезд и проживание вне места постоянного жительства) и которые возмещаются за счет заказчика, не облагаются страховыми взносами при условии их документального подтверждения (пп. «ж» п. 2 ч. 1 ст. 9 Закона № 212-ФЗ, Письмо Минтруда от 26.02.2014 № 17-3/В-80).

Бухгалтерский учет операций по договору на выполнение работ (услуг) с физлицом

|

Дебет счета |

Кредит счета | |

| Начислено вознаграждение исполнителю – физическому лицу по договору на выполнение работ (услуг) | ||

| 26 «Общехозяйственные расходы»(20 «Основное производство», 44 «расходы на продажу») | 69 «Расчеты по социальному страхованию и обеспечению» | Начислены страховые взносы на сумму вознаграждения |

| 60 «Расчеты с поставщиками и подрядчиками»(76 «Расчеты с разными дебиторами и кредиторами) | Удержан НДФЛ с суммы вознаграждения | |

| 60 «Расчеты с поставщиками и подрядчиками»(76 «Расчеты с разными дебиторами и кредиторами) | 50 «Касса»51 «Расчетные счета» | Сумма вознаграждения выплачена исполнителю |

| 68 «Расчеты по налогам и сборам» / НДФЛ | 51 «Расчетные счета» | НДФЛ с вознаграждения перечислен в бюджет |

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Остались вопросы – задавайте их в комментариях к статье!

Yandex_partner_id = 143121; yandex_site_bg_color = "FFFFFF"; yandex_stat_id = 2; yandex_ad_format = "direct"; yandex_font_size = 1; yandex_direct_type = "vertical"; yandex_direct_border_type = "block"; yandex_direct_limit = 2; yandex_direct_title_font_size = 3; yandex_direct_links_underline = false; yandex_direct_border_color = "CCCCCC"; yandex_direct_title_color = "000080"; yandex_direct_url_color = "000000"; yandex_direct_text_color = "000000"; yandex_direct_hover_color = "000000"; yandex_direct_favicon = true; yandex_no_sitelinks = true; document.write(" ");

Нормативная база

- Налоговый кодекс РФ

- Трудовой кодекс РФ

- Кодекс об административных правонарушениях РФ

- Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»

- Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования»

- Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

- Письмо Минтруда от 26.02.2014 № 17-3/В-80

- Письма Минфина РФ:

- от 25.04.2011 № 03-04-05/3-292;

- от 23.01.2015 № 03-04-05/1733;

- от 05.09.2011 № 03-04-05/8-633

Как ознакомиться с официальными текстами указанных документов, узнайте в разделе

Если компания заключила с работником договор ГПХ, налоги и взносы в 2017 году она платит сама. Как удержать НДФЛ, какие начислить взносы, читайте в статье.

Работа по договору ГПХ: кто платит налоги

Если исполнителем по договору ГПХ выступает физическое лицо, выплаты по считаются его доходом и облагаются НДФЛ (подп. 6 п. 1 ст. 208 НК РФ). Напомним, мы говорим о физических лицах, не зарегистрированных в качестве предпринимателей. Поэтому в отношении подрядчика вы признаетесь налоговым агентом (ст. 226 НК РФ). Следовательно, вы обязаны при перечислении вознаграждения удержать НДФЛ и перечислить его в бюджет.

Исходя из изложенного, выплаты по договору ГПХ установите с учетом НДФЛ.

Обратите внимание: переложить обязанность по уплате налога на доходы физических лиц на самого подрядчика вы не вправе. Также вы не можете уплатить налог за счет собственных средств. Это прямо предусмотрено пунктом 9 статьи 226 НК РФ.

Важно!

Налоги и взносы в 2017 году по гражданско-правовому договору с физическим лицом

платит только компания. Перекладывать на человека обязанность по уплате НДФЛ в этом случае незаконно.

Как отражать вознаграждения по ГПД в 6-НДФЛ

Как сэкономить на налогах и взносах по договору гражданско-правового характера

НДФЛ по гражданско-правовому договору можно считать не со всей суммы вознаграждения, а за минусом стандартного и профессионального вычета. Страховыми взносами договора ГПХ облагаются в зависимости от того, застрахован ли исполнитель от несчастных случаев.

Стандартный и профессиональный вычет по НДФЛ уменьшает облагаемую базу

Подрядчик вправе получить профессиональный и стандартный вычеты по НДФЛ (п. 3 ст. 210 НК РФ). В профессиональный вычет включаются все расходы подрядчика, связанные с исполнением им обязательств, прописанных в договоре подряда (п. 2 ст. 221 НК РФ). Обратите внимание, что эти расходы подрядчик должен подтвердить документально.

Предоставить профессиональный вычет своему подрядчику вы можете на основании его заявления. Пусть он напишет его в произвольной форме и приложит соответствующие документы, подтверждающие расходы. Такими документами могут быть накладные, чеки ККТ, товарные чеки, копии проездных билетов, гостиничных счетов и др. Главное, чтобы они подтверждали, что затраты подрядчика связаны именно с выполнением работ по договору с вами.

Пример 1:

Компания применяет ЕНВД. 4 сентября 2017 года заключили договор ГПХ с А.И. Михайловым. Предметом договора являются работы по переводу на русский язык технической документации к оборудованию заказчика. Стоимость работ составляет 5600 руб.

11 сентября 2017 года работы были выполнены. Между сторонами составлен акт приема-передачи работ. А.И. Михайлов написал заявление с просьбой предоставить профессиональный налоговый вычет в размере 1050 руб. Свои деньги он тратил на покупку специализированной литературы, которую использовал для перевода. В подтверждение расходов А.И. Михайлов представил организации чек ККТ из книжного магазина.

Рассчитаем НДФЛ с предусмотренного в договоре подряда вознаграждения. Налоговая база по НДФЛ составляет 4550 руб. (5600 руб. –1050 руб.). Сумма НДФЛ равна 592 руб. (4550 руб. × 13%). Эту сумму компания перечислит в бюджет. Таким образом, А.И. Михайлов за выполнение работ по договору подряда получит на руки 5008 руб. (5600 – 592).

На стандартный налоговый вычет подрядчик может претендовать при наличии у него детей (подп. 4 п. 1 ст. 218 НК РФ). Для его получения подрядчик также подает вам:

- заявление;

- документы, подтверждающие право на вычет.

Напомним, что детский налоговый вычет подрядчик может получать, пока его доход не составит 350 000 руб. Но ведь ваш подрядчик - это стороннее лицо. И у вас нет точных данных о его доходах с начала года. Как в этом случае предоставлять стандартные вычеты? Ответ на этот вопрос дал Минфин России в письме от 07.04.2011 №?03-04-06/10-81 . Так, чиновники считают, что предоставлять стандартные вычеты следует только за те месяцы, в которых действовали договоры подряда.

Внимание!

Если вы зарегистрируетесь

Обратите внимание: ваши договоры подряда могут действовать в течение нескольких месяцев. При этом по условиям договоров вознаграждение выплачивается единовременно (например, в конце срока действия). В этом случае стандартные вычеты предоставляются за каждый месяц действия договоров, включая те месяцы, в которых вознаграждение не выплачивалось.

Пример 2:

Воспользуемся данными примера 1 и предположим, что у А.И. Михайлова есть один ребенок (12 лет). Для получения стандартного вычета подрядчик написал заявление, указав, что в других организациях он не работает. Также в заявлении он отметил, что его совокупный доход с начала 2017 года не превысил 350 000 руб. Заявление на профессиональный вычет подрядчик не подавал.

Рассчитаем НДФЛ, подлежащий уплате в бюджет. Налоговая база по НДФЛ составляет 4200 руб. (5600 руб. – 1400 руб.). Сумма НДФЛ равна 546 руб. (4200 руб. × 13%). Эту сумму компания перечислит в бюджет как налоговый агент. Таким образом, А.И. Михайлов за выполнение работ по договору подряда получит на руки 5054 руб. (5600 – 546)».

Социальные взносы по договору ГПХ в 2017 году не нужны, взнос на травматизм необязателен

Выплаты по договору ГПХ облагаются страховыми взносами не так, как по трудовому договору.

Взносы с договоров гражданско-правового характера 2017 на страхование от несчастных случаев и профзаболеваний вы должны начислять и соответственно перечислять в бюджет ФСС РФ, только если это предусмотрено в договоре. А если такого условия в договоре нет, то обязанности по уплате взносов у вас не возникает (абз. 4 п. 1 ст. 5 и п. 1 ст. 20.1 Федерального закона от 24 июля 1998 № 125-ФЗ).

Социальные страховые взносы по договорам ГПХ в 2017 году вообще не начисляются (подп. 2 п. 3 ст. 422 НК РФ).

Подробнее о начислении взносов по договорам гражданско правового характера расскажем в следующем разделе.

Какие страховые взносы начисляются по договорам ГПХ

Страховые взносы нужно начислять на вознаграждения, предусмотренные гражданско-правовым договором, предметом которого является:

- выполнение работ (оказание услуг);

- выполнение авторского заказа, передача авторских прав, предоставление прав использования произведений

Такой порядок следует из пункта 1 статьи 420 Налогового кодекса РФ.

Все такие договора ГПХ облагаются страховыми взносами в 2017 году :

- на пенсионное страхование;

- на медицинское страхование.

По ГПХ процент страховых взносов такой же, как и по вознаграждениям, предусмотренным трудовым договором: 22 процента - на пенсионное страхование, 5,1 процента - в медстрах.

(О социальном взносе и взносе «на травматизм» мы рассказывали в предыдущем разделе).

Взнос начисляйте в тот же день, что и вознаграждения подрядчику. Такой датой будет наиболее ранняя из следующих дат:

- дата выдачи вознаграждения подрядчику авансом;

- дата подписания акта выполненных работ (оказанных услуг).

Внимание!

Если вы зарегистрируетесь

на сайте Главбух вам будут доступны все ресурсы нашего портала: любые статьи, вопросы и ответы, образцы бланков, документы, уникальные сервисы и расчетчики. Регистрация - не больше 1 минуты.

Взнос по договору ГПХ по доптарифам

Начисление обязательных пенсионных взносов по ГПХ в 2017 году по дополнительным тарифам зависит от двух важных условий:

- относится ли доход к объекту обложения взносами;

- на какой работе занято физическое лицо.

Взнос по доптарифам нужно начислять на доходы лиц, занятых на работах, перечисленных в пунктах 1-18 части 1 статьи 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» (далее - Закон № 400-ФЗ). Списки вредных работ, производств, профессий, должностей, специальностей утверждаются Правительством РФ (ч. 2 ст. 30 Закона № 400-ФЗ).

Облагаются ли выплаты по ГПХ страховыми взносами по дополнительным тарифам, разберем на примере двух ситуаций.

Исполнитель в компании не работает

Предположим, что между исполнителем и заказчиком нет трудовых отношений. Есть только договор гражданско правового характера на выполнение разовой работы. Заказчику важен конечный результат. Он не оценивает, в каких условиях исполнитель его достигнет, будет ли он при этом использовать средства индивидуальной защиты. В договоре с заказчиком может быть запись о том, что исполнитель для выполнения работы может привлечь субподрядчиков (п. 1 ст. 706 ГК РФ). В данном случае у заказчика не возникает обязанности начислять страховые взносы на ГПХ в 2017 году по дополнительному тарифу.

Пример 3:

12 мая ПАО «Аргон» заключило договор подряда с И.И. Свистуновым на работу по изготовлению специальной металлической решетки для использования в арматурном цехе. В договоре не указаны особенности выполнения работы, место ее выполнения. Исполнитель составил чертеж, согласовал его с заказчиком. Вознаграждение за работу - 23 000 руб. Согласно договору исполнитель вправе привлечь к работе третьих лиц. Условия труда на всех рабочих местах арматурного цеха признаны вредными.

Отнести деятельность исполнителя в целях выполнения договоров подряда к работам, перечисленным в пунктах 1-18 части 1 статьи 30 Закона № 400-ФЗ, невозможно. Поэтому вознаграждение исполнителю не нужно облагать пенсионными взносами по доптарифу. Но на эту выплату компания должна начислить страховые взносы в размере:

- 5060 руб. (23 000 руб. × 22%) - на обязательное пенсионное страхование;

- 1173 руб. (23 000 руб. × 5,1%) - на обязательное медицинское страхование.

Страховые взносы по ГПХ на случай временной нетрудоспособности и в связи с материнством не начисляются.

Исполнитель - сотрудник организации

Работник может выполнять работы по трудовому и гражданско-правовому договору в одном помещении и в одинаковых условиях. Начислять ли пенсионный взнос по доптарифам, если по основной работе условия труда признаны вредными?

Взносы по ГПД на физлиц - сотрудников нужно начислять. Так как по основной работе сотрудник числится занятым на работах, перечисленных в пунктах 1-18 части 1 статьи 30 Закона № 400-ФЗ. Такой подход согласуется с позицией Минтруда России.

Пример 4:

В ПАО «Аргон» по основному месту работы трудится монтажник стальных и железобетонных конструкций (код позиции из Списка № 2 -2290000а-14612). Эта профессия относится к работам, перечисленным в пунктах 1-18 части 1 статьи 30 Закона № 400-ФЗ. По результатам спецоценки рабочее место сотрудника признано вредным (подкласс 3.2). Зарплата работника - 42 000 руб. в месяц.

Администрация компании решила в летний период 2017 отремонтировать систему отопления в арматурном цехе. В ходе ремонта возникла необходимость в сварочных работах. Их согласился выполнить З.П. Миткевич. Он имеет необходимые навыки. 12 мая 2017 компания заключила с З.П. Миткевичем договор подряда на работу по электросварке систем отопления. Вознаграждение за работу - 23 000 руб.

Условия труда на всех рабочих местах арматурного цеха признаны вредными, но в отношении работ по договору подряда спецоценка не проводится. Для целей пенсионного страхования они не могут квалифицироваться как вредные или опасные. Однако по основной работе сотрудник был занят на вредной работе. Выплаты в его пользу (зарплата и вознаграждение по договору подряда) облагаются страховыми взносами в ПФР по дополнительному тарифу 4% (ч. 2.1 ст. 58.3 Закона № 212-ФЗ). Общая сумма облагаемых выплат составила 65 000 руб. (42 000 + 23 000). Компания должна начислить на эту сумму пенсионные взносы по дополнительному тарифу по ставке 4% в размере 2600 руб. (65 000 руб. × 4%).

Платить ли с аванса по гражданско-правовому договору налоги и взносы в 2017 году

Если договоры подряда предусматривают выдачу аванса, с этой суммы начислите страховые взносы и удержите НДФЛ. Хотя в случае с НДФЛ есть исключение.

НДФЛ с аванса по ГПД

В случаях, когда подрядчик - штатный сотрудник и когда стороннее лицо, НДФЛ удерживают по-разному.

Исполнитель не является работником компании. Удержите НДФЛ непосредственно при перечислении аванса подрядчику. Ведь в пункте 4 статьи 226 НК РФ не установлено каких-либо ограничений по видам доходов, из которых следует удерживать налог. На это также указал Минфин России в письме от 26.05.2014 № 03-04-06/24982 . Кроме того, финансисты заметили, что суммы авансов, выплаченные по договору гражданско правового характера, включаются в доходы того периода, когда они были выплачены, независимо от того, в каком налоговом периоде будут выполнены работы (оказаны услуги).

Подрядчик работает у вас по трудовому договору . В момент перечисления аванса удерживать НДФЛ вы не должны. Связано это с тем, что при выплате зарплаты доход возникает в последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Следовательно, и удержание налога вы должны произвести в последний день месяца.

Если по каким-либо причинам вы не сможете удержать НДФЛ при выдаче вознаграждения, сообщите об этом подрядчику и в налоговую инспекцию по месту своего учета (п. 5 ст. 226 НК РФ). На это у вас есть месяц после окончания календарного года, в котором вы заключали договоры ГПХ. Сообщить налоговикам о невозможности удержать НДФЛ следует по форме 2-НДФЛ.

Страховые взносы по ГПД в 2017 году , если исполнитель получает аванс

Гражданско-правовые договоры, предметом которого является выполнение работ (оказание услуг), могут предусматривать любые формы расчетов между заказчиком и исполнителем: поэтапную, с выплатой аванса, по окончании работ (срока действия договоров) и т. д. (п. 4 ст. 421 Гражданского кодекса РФ). Однако какой-либо зависимости между способами оплаты работ (услуг), сроками их выполнения (оказания) и датой включения выплат в расчетную базу по страховым взносам глава 34 Налогового кодекса РФ не содержит.

Таким образом, ни авансы в счет предстоящего выполнения работ (оказания услуг), ни поэтапные платежи ничем не отличаются от других выплат и вознаграждений, на которые организация обязана начислить страховые взносы (ст. 420 НК РФ). Суммы выданных авансов (поэтапных платежей) включите в расчетную базу по страховым взносам в последнее число месяца, в котором эти суммы были начислены.

Если в дальнейшем по каким-либо причинам исполнитель вернет выданный аванс, у организации возникнет переплата по страховым взносам, которую можно будет зачесть в счет предстоящих платежей или вернуть на расчетный (лицевой) счет.

Бухгалтерский учет выплат по договору ГПХ

Проводки для отражения затрат по гражданско-правовому договору в бухучете приведены в таблице ниже.

| Проводка | Содержание операции | Первичный документ |

| Дт 26 (44) Кт 60 (76) | Начислено вознаграждение подрядчику | Договоры подряда, акт приема-передачи выполненных работ |

| Дт 26 (44) Кт 69 | Начислены страховые взносы на сумму вознаграждения | Бухгалтерская справка-расчет |

| Дт 60 (76) Кт 68 | Удержан НДФЛ с вознаграждения | Налоговая карточка |

| Дт 60 (76) Кт 50 | Сумма вознаграждения выплачена подрядчику | Расходный кассовый ордер |

| Дт 68 Кт 51 | НДФЛ с вознаграждения перечислен в бюджет | Выписка банка по расчетному счету |

Если у индивидуального предпринимателя или в штате организации нет необходимых специалистов или своими силами выполнить работу сложно, заключают гражданско-правовые договоры со сторонними лицами. Например, договор подряда или договор оказания услуг.

Если привлекаемое лицо – ИП, то оформление отношений с ними ничем не отличается от отношений с контрагентами – организациями. Т.е. ИП выставляет счет на свои услуги или заключается договор, работы и услуги выполняются, подписывается акт выполненных работ. Оплата перечисляется на расчетный счет ИП. Налоги с полученных доходов ИП платит за себя сам.

А вот если вы привлекаете просто физическое лицо, не зарегистрированное в качестве ИП, то ситуация будет немного сложнее. И в таком случае организация-заказчик обязана будет удержать НДФЛ с выплачиваемого дохода, т.к. она выступи в роли налогового агента. В этой статье мы обсудим, как рассчитать и удержать НДФЛ с выплат по гражданско-правовому договору на выполнение работ или оказание услуг.

1. Особенности гражданско-правового договора

2. Подписание акта приема-передачи выполненных работ

3. Обязанность удержать НДФЛ с выплат по гражданско-правовому договору

4. НДФЛ с компенсации затрат

5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

6. Стандартные налоговые вычеты

7. Профессиональный налоговый вычет

8. Бухгалтерский учет выплат и удержания НДФЛ

9. Начисление НДФЛ по договору подряда в 1С

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

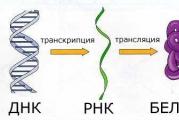

1. Особенности гражданско-правового договора

Гражданско-правовые договоры на выполнение работ (это договор подряда) и оказание услуг регулируется Гражданским кодексом (ГК) РФ.

Физические лица могут оказать вам услуги (регулируется гл.39 ГК) или выполнить работы (регулируется гл.37 ГК). Важное отличие гражданско-правового договора от трудового – наличие индивидуального конкретного задания. Предметом такого договора всегда служит конечный результат труда. И именно этот результат заказчик оплачивает.

Независимо от того, что у вас будет – работы или услуги, договор подряда или договор возмездного оказания услуг, общие правила взаимоотношений между заказчиком и исполнителем будут одинаковыми, поскольку к договору оказания услуг применяются положения о подряде (ст.783 ГК).

Стороны договора подряда - это заказчик и подрядчик. Того, кто дает задание, именуют заказчиком (это организация или ИП), а того, кто его выполняет - подрядчиком. Для договора оказания услуг аналогично – заказчик и исполнитель.

По условиям договора подрядчик (исполнитель) обязан выполнить конкретную работу (оказать услугу), п.1 ст.702 ГК. В чем именно она состоит, нужно подробно расписать в договоре, который заключается в письменной форме. Кроме вида выполняемых работ или услуг, в договоре прописываются даты начала и окончания работ, порядок сдачи-приемки, стоимость и порядок оплаты, ответственность сторон за нарушение условий договора.

Конечная цена по договору может включать в себя две части:

- непосредственно вознаграждение за работу (услугу) подрядчика (исполнителя) (п.1, 2 ст.709 ГК);

- стоимость компенсации издержек подрядчика (исполнителя).

Порядок оплаты по договору может предусматривать выплату аванса. Это может быть как фиксированная сумма, так и процент от общей суммы вознаграждения. Не забудьте прописать, что в случае невыполнения обязательств по договору подрядчик обязан вернуть вам полученный аванс!

2. Подписание акта приема-передачи выполненных работ

Окончив работу, подрядчик обязан сдать ее результат заказчику, а заказчик - принять его. Сдача-приемка результата работ оформляется актом сдачи-приемки, который должны подписать подрядчик и заказчик (или их уполномоченные представители). На основе этого акта заказчик производит расчет с подрядчиком. Составляя акт, не забудьте включить в него все обязательные реквизиты, предусмотренные ст.9 закона №402-ФЗ «О бухгалтерском учете».

Если подрядчик несет какие-то расходы, связанные с выполнением работ, фирма или предприниматель могут их оплатить. Порядок оплаты таких расходов определяется в договоре. Подробнее об этом – чуть позже. А пока давайте посмотрим, как может выглядеть такой акт.

Акт составляется в двух экземплярах – по одной для каждой из сторон. На основании подписанного акта производится оплата работы и признаются расходы в бухгалтерском и налоговом учете.

3. Обязанность удержать НДФЛ с выплат по гражданско-правовому договору

Физическое лицо, выполняющее для организации работы или оказывающее услуги, получает доход. А этот доход облагается НДФЛ (пп.6 п.1 ст.208 НК). Организация является источником выплаты этого дохода, а значит – налоговым агентом (п.1 ст.226 НК). Поэтому организация должна удержать НДФЛ с выплат по гражданско-правовому договору и уплатить его в бюджет.

Обсуждая с подрядчиком цену выполняемых работ, во избежание конфликтных ситуаций, обратите его внимание, что свое вознаграждение он получит за минусом удержанного налога.

Переложить обязанность уплаты налога на физическое лицо и освободиться тем самым от исполнения обязанности налогового агента вы не имеете права. Это не предусмотрено законодательством. Независимо от того, что вы прописали в договоре.

Также вы не можете уплатить НДФЛ за счет собственных средств (п.9 ст.226 НК), поэтому в договоре обязательно должна фигурировать сумма включая НДФЛ.

Ставки по НДФЛ:

- для резидентов РФ — 13%;

- для нерезидентов РФ — 30%.

Ниже в табличке смотрите информацию по дате получения дохода, удержания и уплаты налога.

Налог удерживается непосредственно из суммы вознаграждения при его фактической выплате (п. 1 ст. 223 и п. 4 ст. 226 НК).

Не забудьте, что выполнение обязанностей налогового агента удержанием и перечислением НДФЛ не ограничивается:

- по итогам года не позднее 1 апреля следующего года в налоговую инспекцию подается справка по форме 2-НДФЛ;

- по итогам квартала, в котором физическое лицо (ваш подрядчик или исполнитель) получило доход, и по итогам каждого из последующих кварталов до конца года вы будете показывать доходы и НДФЛ в форме 6-НДФЛ.

Если организация не сможет удержать налог (например, если вознаграждение выплачивается в натуральной форме), то она должна сообщить об этом в налоговую инспекцию и самому исполнителю (п. 5 ст. 226 НК РФ).

4. НДФЛ с компенсации затрат

В связи с исполнением физическим лицом гражданско-правового договора у него могут возникать издержки, например, расходы на проезд и проживание, приобретение товарно-материальных ценностей, необходимых для выполнения работ или оказания услуг. И договором может предусматриваться компенсация этих фактических издержек заказчиком (ст. 709, 783 ГК).

Компенсация выплачивается при предоставлении физическим лицом первичных документов по произведенным расходам. Для оплаты расходов можно составить акт в произвольной форме, в котором указать, какие именно расходы произведены, в какой сумме, и перечислить прилагаемые документы. Также в акте нужно сослаться на договор, в котором прописана обязанность заказчика компенсировать расходы, возникшие в связи с исполнением договора.

Возникает вопрос – нужно ли начислять НДФЛ с сумм такой компенсации? К сожалению, в настоящее время однозначный ответ на этот вопрос отсутствует.

Согласно ст.209 НК объектом обложения НДФЛ признается доход, полученный налогоплательщиком. По ст.41 НК доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. Экономическая выгода определяется в соответствии с гл.23 НК.

Но и там четкого определения дохода мы не найдем. П.1 ст.210 говорит, что при определении базы по налогу учитываются доходы в денежной и натуральной форме. Все! Никакой конкретики, круг замкнулся.

По общему правилу даже компенсация, полученная в возмещение предшествующих расходов, признается доходом. И лишь в специально оговоренных законодателем ситуациях эти доходы не облагаются НДФЛ. К сожалению, компенсация фактических расходов, произведенных физическому лицу по гражданско-правовому договору, среди этих случаев отсутствует.

5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

Итак, две точки зрения:

- Мнение Минфина (одно из последних писем на эту тему №03-04-05/1733 от 23.01.2015г., также есть масса писем с аналогичным мнением за прошлые годы, суть везде одинаковая): расходы на проезд, проживание и т.п. исполнителя связаны с получением им дохода. Поэтому возмещение организацией данных сумм осуществляется в интересах исполнителя, оно являются частью цены договора, и из этих сумм следует удержать НДФЛ. Кстати, ранее эта точка зрения поддерживалась и судами (постановление ФАС Поволжского округа от 28.10.08 N А65-610/2007-СА2-22, постановление ФАС Восточно-Сибирского округа от 30.11.06 N А33-6892/06-Ф02-6252/06-С1).

- Мнение судов : выплата компенсации не влечет за собой получения исполнителем экономической выгоды, а направлена на возмещение ему расходов, связанных с исполнением договора. Поэтому такие суммы не должны облагаться НДФЛ (Определение ВАС РФ от 26.03.2009 № ВАС-3334/09, постановление ФАС Дальневосточного округа от 16.12.2008 № Ф03-5362/2008, ФАС Московского округа от 26.03.13 N А40-37553/12-20-186).

Парадоксально, но факт – два письма ФНС поддерживают вторую точку зрения: от 03.09.2012г. № ОА-4-13/14633 и от 25.03.2011г. №КЕ-3-3/926.

Поэтому, чтобы не допускать конфликтных ситуаций, лучше не использовать понятие «компенсация расходов». А уменьшить начисленный НДФЛ с выплат по гражданско-правовому договору можно через предоставление профессионального налогового вычета. О нем чуть позже.

6. Стандартные налоговые вычеты

При получении дохода от организации подрядчик – физическое лицо, также как и штатный сотрудник, имеет право на получение стандартных налоговых вычетов – на себя или детей (пп.4 п.1 ст.218 НК). Для получения вычета подрядчик подает заявление и прилагает документы , подтверждающие право на вычет.

Не имеет значения, работает ли физическое лицо где-то еще или нет. Оно имеет право обратиться за вычетом к любому налоговому агенту, являющемуся для него источником выплаты дохода, по своему выбору.

Стандартные вычеты предоставляются только за тот период, на который заключен договор. Вычеты предоставляются ежемесячно, вне зависимости от того, в какие именно месяцы выплачивалось само вознаграждение по договору.

Если физическое лицо желает получить вычет на ребенка, который дается до достижения величины дохода 350 000 руб., то у налогового агента нет обязанности проверять, превысили его доходы по другим местам работы эту величину или нет. Поэтому учитывается только то, что выплачено данным налоговым агентом. А в заявлении на вычет физическое лицо подтверждает, что по другим источникам получения дохода вычетами не пользуется.

Для подстраховки можно попросить подрядчика предоставить: копию трудовой книжки, из которой видно, что трудовые отношения на данный момент отсутствуют, или справку по форме 2-НДФЛ, если физическое лицо работает по найму и это видно по трудовой книжке.

На тему предоставления стандартных вычетов подрядчику посмотрите: письмо УФНС по г. Москве от 01.06.2010г. №20-15/3/057717, письмо Минфина от 07.04.2011 №03-04-06/10-81.

7. Профессиональный налоговый вычет

Кроме стандартного налогового вычета, подрядчик может воспользоваться профессиональным вычетом, в который включаются все расходы, связанные с исполнением обязательств по договору подряда (п.2 ст.221 НК). При выполнении работ или оказании услуг эти расходы обязательно подтверждаются документально.

Вычет предоставляется на основании заявления подрядчика (в произвольной форме), к которому прилагаются документы , подтверждающие расходы (накладные, чеки ККТ и товарные, квитанции и т.п.). Главное требование к документам – подтверждение вида затрат, их оплаты и связь с выполненными работами (оказанными услугами).

При получении физическим лицом профессионального вычета НДФЛ будет фактически удерживаться с разницы между суммой по договору (налоговая база) и суммой расходов в виде вычета. Пример – в конце статьи.

Обратите внимание, профессиональный налоговый вычет по НДФЛ с выплат по гражданско-правовому договору можно получить:

- только по доходам, облагаемым по ставке 13% (кроме дивидендов), п.3 ст.210, п.1 ст.224 НК. Поэтому на вычет могут рассчитывать только резиденты РФ.

- только по договорам на выполнение работ и оказание услуг (а также по договорам авторского заказа). По иным видам договоров (найма жилого помещения, аренды) вычет не предоставляется (письмо Минфина от 15.11.12г. №03-04-05/4-1286).

8. Бухгалтерский учет выплат и удержания НДФЛ

Для целей бухгалтерского учета расчетов с подрядчиками и исполнителями, которые являются физическими лицами, используется счет 76, субсчет «Расчеты с разными дебиторами и кредиторами». Начисление вознаграждение отражается по кредиту этого счета в корреспонденции со счетом затрат, в зависимости от того, для каких целей выполнялись работы и оказывались услуги:

Дебет 20, 23, 25, 26, 44, 91/2 – Кредит 76

Эта проводка делается на дату составления акта оказанных услуг (выполненных работ). Она говорит нам о том, что увеличились наши затраты и увеличилась кредиторская задолженность перед исполнителем (подрядчиком).

Удержание НДФЛ отражаем проводкой:

Дебет 76 – Кредит 68

Долг исполнителю за вычетом НДФЛ надо оплатить. Это можно сделать с расчетного счета или из кассы:

Дебет 76 – Кредит 51, 50

Пример

ООО «Мега-тираж» для дизайна альбома «Красоты Краснодара» по договору выполнения работ привлекло дизайнера – физическое лицо Краскина Кирилла Константиновича. Срок выполнения работ – с 1 июня по 27 июля 2016 года.

Оплата услуг подрядчика по договору составила 20000 руб. Подрядчику выплачен аванс 04 июля из кассы в сумме 8000 руб.

Работы выполнены и подписан акт выполненных работ 27 июля. Остаток оплаты по договору перечислен с расчетного счета организации на банковский счет подрядчика 29 июля.

Также Краскин написал заявление на предоставление стандартного налогового вычета на ребенка в сумме 1400 руб. в месяц и профессионального налогового вычета в сумме 3000 руб. (приобретение фотографий для иллюстрации альбома). Подтверждающие документы на вычеты имеются в наличии.

Дебет 76 – Кредит 50 – на сумму 6960 руб. – выдан аванс из кассы за минусом удержанного НДФЛ (8000 – 8000 * 13%)

Дебет 76 – Кредит 68 – на сумму 1040 руб. – удержан НДФЛ

Дебет 68 – Кредит 51 – на сумму 1040 руб. – перечислен НДФЛ в бюджет

Дебет 20 – Кредит 76 – на сумму 20 000 руб. – начислено вознаграждение по договору

Рассчитаем НДФЛ, который осталось удержать, с учетом предоставленных вычетов:

(20 000 руб. – 1400 руб. * 2 мес. – 3000 руб.) * 13% — 1040 руб. = 806 руб.

Дебет 76 – Кредит 68 – на сумму 806 руб. – удержан НДФЛ

Остаток к выплате по договору: 20 000 – 8 000 – 806 = 11 194 руб.

Дебет 76 – Кредит 51 – на сумму 11 194 руб. – перечислен остаток по договору на банковский счет подрядчика

Дебет 68 – Кредит 51 – на сумму 806 руб. – перечислен НДФЛ в бюджет

Также по итогам июля необходимо начислить и уплатить страховые взносы. Но это уже тема для отдельного разговора.

9. Начисление НДФЛ по договору подряда в 1С

Для тех, кто ведет учет в программе 1С: Бухгалтерия – смотрите начисление НДФЛ с выплат по гражданско-правовому договору в 1С: Бухгалтерия в видео-формате.

Какие проблемные вопросы по начислению и удержанию НДФЛ с выплат подрядчику (исполнителю) возникают у вас? Задавайте их в комментариях!

НДФЛ с выплат по гражданско-правовому договору

Заключение с персоналом гражданско-правовых договоров (ГПД) вместо трудовых - довольно распространенная практика последних лет. Компании в кризис стремятся сэкономить любыми средствами и способами, порой и не совсем законными. О том, чем грозит организациям подобное оформление сотрудников и что думают по этому поводу суды, БУХ.1С рассказал эксперт по налогообложению Игорь Кармазин .

Какие налоги начислять на выплаты по ГПД в 2017 году

1. Страховые взносы начисляются (ст.420 НК РФ, вступает в силу с 01.01.2017; до 2017 года - п.1 ст.7 Закона № 212-ФЗ):

- по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг;

- по договорам авторского заказа в пользу авторов произведений;

- по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства, в том числе вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам, заключенным с пользователями.

2. Страховые взносы в 2017 году не начисляются (ст.420 НК РФ, вступает в силу с 01.01.2017; до 2017 года - п.3 ст.7 Закона № 212-ФЗ):

- на выплаты в рамках ГПД, предметом которых является переход права собственности или иных вещных прав на имущество;

- по договорам, связанным с передачей в пользование имущества.

3. Страховые взносы на травматизм начисляются, если это условие включено в ГПД (ст. 5 Закона от 24 июля 1998 г. № 125–ФЗ).

4. Взносы на обязательное социальное страхование в связи с временной нетрудоспособностью и материнством не начисляются (п. 2 ч. 3 ст. 9 Закона № 212-ФЗ; с 2017 года – п. 2 ч. 3 ст. 422 НК РФ).

5. НДФЛ удерживается с любых выплат по всем ГПД (подп.6 п.1 ст.208 НК РФ, ст.226 НК РФ). Перекладывать обязанность по исчислению и уплате НДФЛ на исполнителя по ГПД нельзя.

6. Взносы на обязательное пенсионное страхование начисляются на все выплаты по всем ГПД (п. 1 ст. 7 Закона № 167-ФЗ; с 2017 года - ст.420 НК РФ).

Из гражданско-правового - в трудовой

Не будем лукавить: трудоустройство постоянных сотрудников по ГПД – довольно заманчиво для работодателя. Такому работнику не нужно предоставлять трудовые и социальные гарантии (оплачивать отпуск, больничный), а зарплату можно платить не регулярно, а по завершению работы. И – вишенка на торте - на суммы вознаграждений, которые выплачиваются по ГПД (договору подряда, договору возмездного оказания услуг), не начисляются взносы на социальное страхование в связи с временной нетрудоспособностью и материнством. До 2017 года данная норма устанавливалась п.3 ст.9 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в ПФР, ФСС и ФФОМС», с 2017 года, после передачи администрирования страховых взносов ФНС – п.2 ч.3 ст.422 НК РФ.

Естественно, при любой удобной возможности чиновники постараются переквалифицировать ГПД в трудовой договор. В соответствии со ст.19.1 ТК РФ переквалификация договора может производиться самим работодателем по соглашению с исполнителем, а также судом по требованию исполнителя. Переквалификация возможна также по решению суда на основании поступивших от уполномоченного органа документов. Ранее к таким органам относились ФСС и Государственная инспекция труда, а с 2017 года добавится еще и ФНС, которая сможет проверять отношения, возникшие после 2017 года.

Тем не менее, многие заявители, оспаривая переквалификацию договоров ФСС, указывают на то, что такими полномочиями фонд не обладает и не вправе вмешиваться с хозяйственную деятельность организаций.

Однако суды придерживаются противоположной точки зрения. Например, в Постановлении Семнадцатого арбитражного апелляционного суда от 26 октября 2016 года № 17АП-14089/2016-АК судьи поясняют, что ФСС ст. 11 Федерального закона "Об основах обязательного социального страхования" от 16.07.1999 N 165-ФЗ наделен правом проверять документы по учету и перечислению страховых взносов, а также документы, связанные с выплатой страхового обеспечения. Фонд проверяет правильность исчисления и уплаты страховых взносов, а также документы, на основании которых производятся либо должны производиться выплаты. Соответственно, фонд правомочен осуществлять проверку гражданско-правовых договоров и давать им оценку. В том числе, и в части квалификации отношений.

Отметим, что переквалификация гражданско-правовых соглашений в трудовые договоры – не такая редкость, как кажется. Пострадать от этого могут как «уклонисты» от уплаты взносов, так и вполне добросовестные организации. Просто потому, что тексты составляемых ими соглашений не отличаются однозначностью и вызывают лишние сомнения со стороны страховщиков.

Причем оспорить решение о доначислении взносов на основании переквалификации иной раз не получается даже на уровне высших судебных инстанций. Дело в том, что все неустранимые сомнения при рассмотрении судом споров о признании трудовыми отношениями отношений, возникших на основании ГПД, толкуются в пользу наличия именно трудовых отношений (ст. 19.1 ТК РФ).

Одно из последних подобных решений, вынесенных в пользу ФСС, - Определение Верховного Суда РФ от 10.10.2016 № 309-КГ16-12092. ВС РФ установил, что договоры, заключенные между компанией-заявителем и физическими лицами, оформлены на выполнение работы не разового характера, а постоянного. В них не только отсутствует конкретный объем работ на весь срок действия соглашений, но и между сторонами договора сложился непрерывный и длительный характер отношений, так как договоры заключались периодически с одними и теми же лицами в течение нескольких лет. Также компания обеспечивала исполнителей соответствующим инвентарем, оборудованием. Выполняемые работы предполагали наличие конкретной должности или профессии. Оплата труда была гарантирована в определенной сумме, а работа оплачивалась обществом ежемесячно.

Эти обстоятельства, по мнению судей, свидетельствовали о том, что выплаты по спорным договорам являлись скрытой формой оплаты труда. Учитывая изложенное, суд пришел к выводу о том, что общество неправомерно занизило облагаемую базу при исчислении страховых взносов на суммы вознаграждения, выплаченного указанным лицам.

Чем отличается ГПД от трудового договора

Вопрос о том, привлекут ли предприятие к ответственности, будет решаться по результатам анализа заключенного сторонами договора. Именно от правовой природы заключаемых между страхователем и физическим лицом соглашений зависят наступающие в связи с этим последствия. В частности, возникновение обязанности по уплате взносов.

При этом наименование договора само по себе не является основанием ни для констатации факта возникновения трудовых отношений, ни для освобождения от обязанности по уплате страховых взносов. Прежде всего, суд проверит ГПД на наличие в нем признаков трудового договора. При установлении их совокупности судьи примут положительное решение в пользу ФСС. В противном случае решение о доначислении взносов будет признано неправомерным и необоснованным (например, см. Постановление АС Северо-Кавказского округа от 22.08.2016 года № А32-36800/2015).

Итак, чем отличается трудовой договор от ГПД?

Трудовым договором является соглашение между работодателем и работником, в соответствии с которым первый обязуется предоставить второму работу по обусловленной трудовой функции, обеспечить условия труда и в полном размере выплачивать заработную плату. При этом работник должен лично выполнять трудовую функцию и соблюдать правила внутреннего трудового распорядка (ст.56 ТК РФ).

Под гражданско-правовым договором понимается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. Условия такого договора определяются по усмотрению сторон (ст.420 ГК РФ). Отличительные особенности трудового договора регламентированы статьями 15, 16 и 56 ТК РФ. Договоры подряда и возмездного оказания услуг регулируются ст.702 и 779 ГК РФ.

Одной из важнейших черт трудовых отношений выступает заработная плата (а не вознаграждение, как по ГПД). Зарплата - это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы (ст.129 ТК РФ). Она выплачивается не за результат, а за определенный процесс труда, который распределяется во времени в соответствии с установленным в отношении работника режимом рабочего времени и времени отдыха. Выплаты в рамках трудовых отношений производятся не реже, чем каждые полмесяца, в день, установленный правилами внутреннего трудового распорядка и трудовым договором (ст.136 ТК РФ).

При составлении ГПД заказчику важно учесть вышеуказанные особенности договоров и не допустить включения в его текст условий, свойственных природе трудового контракта. Например, в ГПД не должно содержаться условия о том, что исполнитель обязан соблюдать действующий на предприятии режим и нести дисциплинарную ответственность за его нарушение. Это, как мы указали выше, характерная черта трудового договора. Если подобное условие включается в ГПД, то соглашение приобретает черты трудового договора. А это чревато.

| Трудовой договор | Гражданско-правовой договор |

|---|---|

| Заключение договора | |

| Прием на работу происходит по личному заявлению работника посредством издания приказа работодателя. | Отношения подряда оформляются путем заключения договора, условия которого согласовываются сторонами. |

| Оформление на работу | |

| Зачисление работника в штат предприятия производится по определенной должности или профессии в соответствии со штатным расписанием. Одновременно вносится запись в трудовую книжку работника о приеме его на работу. | В рамках ГПД исполнитель не включается в штат. Он действует в качестве самостоятельного субъекта, который не подчиняется воле работодателя. Профессия исполнителя значения не имеет. |

| Длительность отношений | |

| Трудовые отношения являются длящимися вне зависимости от наличия или отсутствия результата работы работника. Срочные трудовые договоры заключаются в исключительных случаях (статья 59 ТК РФ). Работник не несет штрафной ответственности за недостижение конкретного результата трудовой деятельности. | Срок действия ГПД ограничен сроками выполнения конкретных работ. Договор прекращается сдачей результата работы заказчику и оплатой услуг исполнителя. При недостижении цели, оговоренной в ГПД, соглашение расторгается, а исполнитель выплачивает заказчику неустойку. |

| Порядок выполнения работ | |

| Трудоустройству следует обязанность работника выполнять определенную, заранее обусловленную трудовую функцию. Выполнение работы производится работником личным трудом, он включается в производственную деятельность организации. | Трудовая функция в рамках ГПД значения не имеет. Работа нацелена на конкретный результат и может выполняться любыми удобными для исполнителя способами. Исполнитель и подрядчик может доверить выполнение работ третьим лицам, если заказчик не будет против этого. |

| Дисциплина | |

| Работник обязан подчиняться внутреннему трудовому распорядку организации. Это предполагает выполнение в процессе труда распоряжений работодателя, за ненадлежащее выполнение которых работник может нести дисциплинарную ответственность. | Исполнитель остается независимым лицом, он выполняет работу в свободное и удобное для него время. Исполнитель отвечает только за сроки и конечный результат работы. |

| Оплата труда | |

| При исчислении заработной платы применяются тарифные ставки и оклады. Конечный заработок зависит от продолжительности и условий выполнения трудовой функции. | В ГПД вознаграждение является фиксированным. Оно выплачивается за результат работы, оговоренный в соглашении. |

| Специфические понятия | |

| В трудовом договоре используются такие понятия, как работодатель, работник, внутренний трудовой распорядок, дисциплинарная ответственность, заработная плата и т.д. | В ГПД используются такие понятия, как заказчик, подрядчик/исполнитель, сроки выполнения задания, вознаграждение, договорная неустойка. |

| Гарантии | |

| Работнику предоставляется целый набор гарантии социальной защиты, а работодатель обязуется обеспечить его должными условиями труда, предусмотренные трудовым законодательством и необходимыми средствами производства. | Исполнителю не гарантируются меры социальной поддержки. Работу он выполняет своими силами, на свой страх и риск и за свой счет, получая вознаграждения по ее итогам. |

Судебная практика по переквалификации ГПД в трудовые

В судебной практике по вопросу переквалификации ГПД в трудовые договора наметилось несколько довольно устойчивых тенденций.

1. Единичные признаки трудовых договоров в ГПД сами по себе еще не свидетельствуют о возникновении между сторонами трудовых отношений.

На данное обстоятельство обратил внимание АС Московского округа в Постановлении от 28.01.2015 № А40-50783/2014.

Начисляя предприятию страховые взносы, ФСС указывал на то, что между сторонами спорного договора сложились несвойственные для ГПД отношения. Так, спорный договор многократно перезаключался с одним и тем же исполнителем.

Суд признал, что решение о начислении взносов и привлечении предприятия к ответственности является необоснованным. Судьи указали, что систематическое заключение договора оказания услуг с одним и тем же лицом еще не подтверждает факт трудовых отношений, так как в соответствии со ст.421 ГК РФ граждане и юридические лица свободны в заключении договора и определении его условий, в том числе, в части срока действия договора.

Кроме того, суд отметил, что в случаях, когда вознаграждение по договору выплачивается в размере ниже установленного законом минимального размера оплаты труда, оснований для признания спорных сделок трудовыми договорами вообще не имеется.

2. Установление в договоре места производства работ и обеспечение исполнителя условиями труда (необходимый инвентарь и средства) не позволяют признать договор трудовым только по данным основаниям.

На это обратил внимание Арбитражный суд Новосибирской области в Решении от 10.11.2016 № А45-19133/2016.

Речь в деле шла о клининговых услугах – исполнители осуществляли уборку помещений заказчика. Суд указал, что договорами было установлено место выполнения работ, как существенное условие, поскольку предмет договора предполагает уборку определенных помещений на территории заказчика. При этом рабочее место для исполнителя не определялось, так как в силу специфики гражданских правоотношений его наличие не предполагается.

Судьи посчитали, что предоставление исполнителю инвентаря и моющих средств не является признаком трудовых правоотношений, а обусловлено тем, что физические лица, выполняющие работы по договору, не осуществляют предпринимательскую деятельность по уборке помещений. В связи с этим у них отсутствует необходимость постоянно иметь в наличии необходимые моющие средства и инвентарь. Понимая это, заказчик и обеспечивает закупку средств, необходимых для исполнения договора.

В итоге суд пришел к выводу, что названные ФСС признаки не могут свидетельствовать о наличии трудовых правоотношений с физическими лицами, поскольку не поименованы как таковые в трудовом законодательстве (ст.15 и 56 ТК РФ), а показывают лишь специфику выполнения работ согласно заключенным гражданским договорам.

3. Длительность действия ГПД также не является основанием для переквалификации договора в трудовой и доначисления страховых взносов.

К такому выводу пришел АС Северо-Западного округа в Постановлении от 16.03.2015 № А66-6005/2014.

Суд установил, что оспариваемые договоры не содержали условий, обязывающих исполнителей соблюдать определенный режим работы и отдыха, подчиняться распоряжениям общества. По договорам выполнялась не какая-либо определенная трудовая функция, входящая в обязанности физического лица, а конкретная работа с указанием ее объема и действий, которые исполнитель должен совершить по заданию ответчика. Отсутствовали в договорах и положения о дисциплинарной ответственности за ненадлежащее выполнение обязанностей по ним. Из материалов дела не следовало, что лица, оказывающие обществу спорные услуги, были ознакомлены с правилами внутреннего трудового распорядка и выполняли работу в соответствии с режимом работы, установленным обществом.

В связи с этим суд признал, что решение ФСС о привлечении общества к ответственности не соответствует закону. При этом суд подтвердил, что длительный характер спорных правоотношений не изменяет гражданско-правовую природу договоров, и не является бесспорным доказательством существования трудовых отношений.

4. Если в ГПД присутствует не одно и не два, а целая группа условий, характерных для трудового договора, ГПД с большой степенью вероятности будет переквалифицирован.

К такому выводу пришел АС Северо-Кавказского округа в Постановлении от 29 мая 2015 года № А32-17466/2014.

Суд установил, что в рамках спорного договора осуществлялось выполнение работ определенного рода, носящих систематический характер, а не разовые задания. Договором предусматривалось выполнение работниками трудовой функции, связанной с регулярной производственной деятельностью общества (значение для сторон договора имел сам процесс труда, а не достигнутый результат). Договоры были заключены на длительный срок или срок действия в договорах не определен, выполняемые работы носили продолжительный характер. Само общество обеспечивало работникам надлежащие условия труда и осуществляло постоянный контроль. При этом договоры были заключены с лицами, являющимися штатными работниками общества и выполнявшими обязанности в соответствии со штатным расписанием общества, по определенной профессии и специальности. Спорными договорами были предусмотрены расценки и премирование по результатам труда, определены ключевые показатели эффективности работы. Оплата по ГПД производилась в ближайший день выдачи заработной платы в обществе и учитывалась в Главной книге общества на счете 70 «Расчеты с персоналом по оплате труда». Причем оплата производилась независимо от факта выполнения работ и подписания акта выполненных работ.

В связи с этим судьи признали, что речь, по сути, идет не о ГПД, а именно о трудовых договорах. На основании совокупной оценки представленных доказательств суд пришел к выводу о законности решения ФСС о доначислении обществу страховых взносов.

Страшный сон работодателя: признание ГПД трудовым

Итак, если в договоре между сотрудником и работодателем присутствуют не единичные признаки, а целая совокупность признаков трудового договора, суды могут признать сложившиеся в рамках ГПД отношения трудовыми .

Если ФСС в суде добьется признания ГПД трудовым договором, предприятие будет привлечено к ответственности за занижение облагаемой страховыми взносами базы. Ему будут доначислены как сами взносы, так и пени. Что характерно, в соответствии со ст.19.1 ТК РФ взносы будут начислены за весь срок работы по ГПД, а не с момента признания его трудовым договором.

Такой поворот событий может активизировать и самих работников. Они также через суд могут потребовать с работодателя компенсации за все неиспользованные отпуска, переработку, а также взыскать с него средства в счет компенсации морального вреда, причиненного вследствие задержки выплаты этих сумм (ст.236 ТК РФ).

Помимо всего прочего, работодатель может быть привлечен к административной ответственности за уклонение от заключения трудового договора и заключение гражданско-правового договора, регулирующего трудовые отношения между работником и работодателем. Напомним, в соответствии с ч.4 ст.5.27 КоАП РФ такое нарушение грозит для руководства предприятия штрафом в размере от 10 до 20 тысяч рублей, а для самих юрлиц - от 50 до 100 тысяч рублей.

Чтобы избежать всех этих последствий, к составлению ГПД стоит отнестись как можно более серьезно. В его тексте не должно содержаться условий, которые привлекут ненужное внимание проверяющих в лице ФСС. В целях подстраховки предприятиям не лишним будет также провести правовую экспертизу уже действующих ГПД на предмет наличия в них компрометирующих пунктов.

Шпаргалки по статье для читателей БУХ.1С (скачайте и используйте!):